Gold oder Bitcoin? Die Mutter aller Fragen in den Wirtschaftswissenschaften lautet: »Was ist Geld?« Man möchte meinen, die Natur des Geldes sei heute, nach unzähligen Forschungsarbeiten von Ökonomen, wohlbekannt. Doch wirft dieses Thema immer noch viele Streitfragen auf. Schauen wir uns die beiden Hauptmeinungen über Geld an. Die erste sieht es als »Ware« an. Geld besitzt hier eine physische Beschaffenheit und erhält dadurch seinen Wert. Dabei hat sich in der Menschheitsgeschichte Gold oder Silber als am besten geeignet herausgestellt. Diese Sichtweise wird daher als „metallistische“ Geldtheorie bezeichnet. Die andere Auffassung sieht Geld als rein virtuelles Gebilde. Eine Maß für den Tauschwert von realen Waren. Mit der Verbreitung des Papiergelds wuchs die Bedeutung dieser Meinung. Diese Auffassung wird oft als »Chartalismus« bezeichnet. Der Zwist zwischen Chartalisten und Metallisten ist bis heute nicht beigelegt. Dennoch zeigen uns die Entwicklungen in der jüngeren Vergangenheit, dass Geld immer mehr zu einem virtuellen Gebilde wird. Seit US-Präsident Nixon 1971 das Goldfenster schloss und damit die Goldbindung des US-Dollars aufhob, scheint diese Entwicklung nicht mehr aufzuhalten zu sein. Die Erfindung der Kryptowährungen als innovatives Zahlungsmittel ist ein Beleg dafür, dass die Idee der Chartalisten die Zeit überdauert hat. Es scheint daher so, als ob Geld nicht unbedingt mit Metall oder anderen Waren in Verbindung stehen muss. Für Chartalisten ist Geld nichts Materielles und daher auch keine Ware, sondern nur eine Aufzeichnung darüber, was Menschen anderen bezahlen müssen. Es ist damit gleichbedeutend mit Schulden. Schulden gibt es schon sehr lange. Unsere Vorfahren tauschten Waren und gegenseitige Hilfe aus. Dabei entstand die Idee einer Buchführung darüber, was man anderen schuldet und was andere einem schulden. Im Lauf der Zeit wurde die Gesellschaft komplexer. Die Menschen begannen, darüber Buch zu führen, wer wem wie viel schuldete. Es entstanden die ersten Schuldscheine. Mit diesem Papiergeld konnte gehandelt werden. Damit begann die Verbreitung der Idee des virtuellen »Geldes«. Aufgrund der eingeschränkten Mobilität zur damaligen Zeit, blieb die Verbreitung regional sehr begrenzt. Dies erschwerte den Fernhandel. Mit der Zeit kam daher Metallgeld in Umlauf. Metalle wurden von Anfang an benutzt, um Werte aufzubewahren und sie dann gegen andere Güter zu tauschen. Im Lauf der Zeit wurden Gold und Silber die wichtigsten Zahlungsmittel für den Fernhandel. So etwas wie »Münzgeld« gab es damals nicht. Edelmetalle wurden bei jeder Transaktion gewogen. Praktisch war das nicht. Und so entwickelte sich bald eine neue Zahlungsform. Münzen. Die Idee des Münzgeldes verbreitete sich bald über die ganze Welt.

Heute erhält Geld einen zunehmend virtuellen Charakter. Die Diskussion um ein Bargeldverbot lässt Münzen und Scheine zusehends aus den Geldbörsen der Menschen verschwinden. Diese werden durch die allgegenwärtigen Kreditkarten in den verschiedenartigsten Ausprägungen ersetzt.

Aber wie kann dieses immaterielle Gebilde so großen Einfluss auf unser Leben haben? Ein Wirtschaftssystem besteht aus verschiedenen »Spielern«. Menschen, Firmen und Institutionen, die unterschiedlich viel Geld besitzen, und zwar auch in seiner negativen Form. Den Schulden. Jeder Spieler ist ein Verknüpfungspunkt in einem großen Netzwerk, in dem ständig Transaktionen zwischen den einzelnen Punkten stattfinden. Menschen bewegen Geld von einem Verknüpfungspunkt zum anderen im Austausch gegen Güter und Dienstleistungen. Natürlich ist, wie wir alle wissen, Geld unter den Spielern nicht gleichmäßig verteilt, und das ist ein wesentliches Merkmal des Systems: Manche Spieler sind reich und andere arm. Aber wie wird Geld eigentlich verteilt? Das heißt, wie reich sind die Reichen und wie arm die Armen? Wir wissen, dass manche Menschen extrem reich sind und andere bitterarm.

Was genau macht eine Person reich oder arm? Zweifellos zählen im realen Berufsleben die Vermögenswerte Wissen, Können und Charakterstärke. Aber richtig ist auch, dass die meisten Reichen aus reichen Familien stammen. Offenbar ist es also doch Glückssache, ob man reich oder arm ist. Oder gibt es noch einen anderen Aspekt? Offensichtlich spielt die Vernetzung reicher Menschen untereinander eine sehr viel größere Rolle als vielfach angenommen. Ich habe mich immer wieder gefragt, wieso reiche Menschen oft zu diversen „Spendenveranstaltungen“ gehen. Die Teilnahme an einer Charity-Veranstaltung gehört für viele Reiche zum Tagesgeschäft. Dabei vermute ich, dass diese Festivitäten nicht nur dem offiziellen Anschein dienen. Diese Netzwerkveranstaltungen sind für den Krösus die Gelegenheit neue Wege zur Geldvermehrung zu entdecken und zu nutzen. Diese Möglichkeiten stehen den Normalsterblichen offenbar nicht zur Verfügung. Der Unterschied zwischen den Reichen und den Armen besteht für mich schwerpunktmäßig darin, wie vernetzt sie sind. Angehörige der Mittelschicht vollziehen im Unterschied zu den Reichen vor allem paarweise Transaktionen. Damit ist gemeint, dass finanzielle Verflechtungen vor allem über Freunde und Verwandte eingegangen werden. Diese ist der entscheidende Unterschied zu den Reichen.

Warum kommt es zum Finanzkollaps?

Wenn keine Schulden im Spiel sind, hat man entweder Geld oder man hat keines. Folglich kann niemand pleite gehen. Es gibt keine Grenzen für den Reichtum und für die Schulden. Nach den Gesetzen der Exponentialfunktion neigen Vermögen und Schulden dazu, sich unentwegt zu vermehren. Doch das ist nur in einem Lehrbuch möglich. Ins der Realität gibt es Gesetze und Regeln, die verhindern sollen, dass Menschen unbegrenzt Schulden machen. Wenn Angehörige der Mittelschicht zahlungsunfähig werden, hat das keine großen Auswirkungen, das zu einer zerstörerischen Lawine führt. Aber die Lage ändert sich, wenn reiche Leute oder große Unternehmen und Institute pleite gehen. Dann wäre zu erwarten, dass diese hochvernetzten Leute und Institutionen bei ihrem Zusammenbruch gewaltige Finanzlawinen auslösen. Stark vernetzte Strukturen oder Personen scheitern wegen der strikten Anwendung von Insolvenzgesetzen normalerweise nicht. Der Zusammenbruch des Subprime-Markts oder der Börsenkrach von 1929 waren kollektive Phänomene, bei denen Investoren versuchten, ihr Geld aus Finanzinstituten abzuziehen, denen sie nicht mehr vertrauten. Das gelang ihnen jedoch nicht. Die Vernetzung hätte dazu geführt, dass das Finanzsystem kollabiert. Doch die Währungshüter und Politiker schritten ein und verhinderten vorerst dieses Dilemma. Doch sie haben sich dadurch nur etwas Zeit erkauft.

Zusammenbrüche sind kein Defizit, sondern eine Eigenschaft

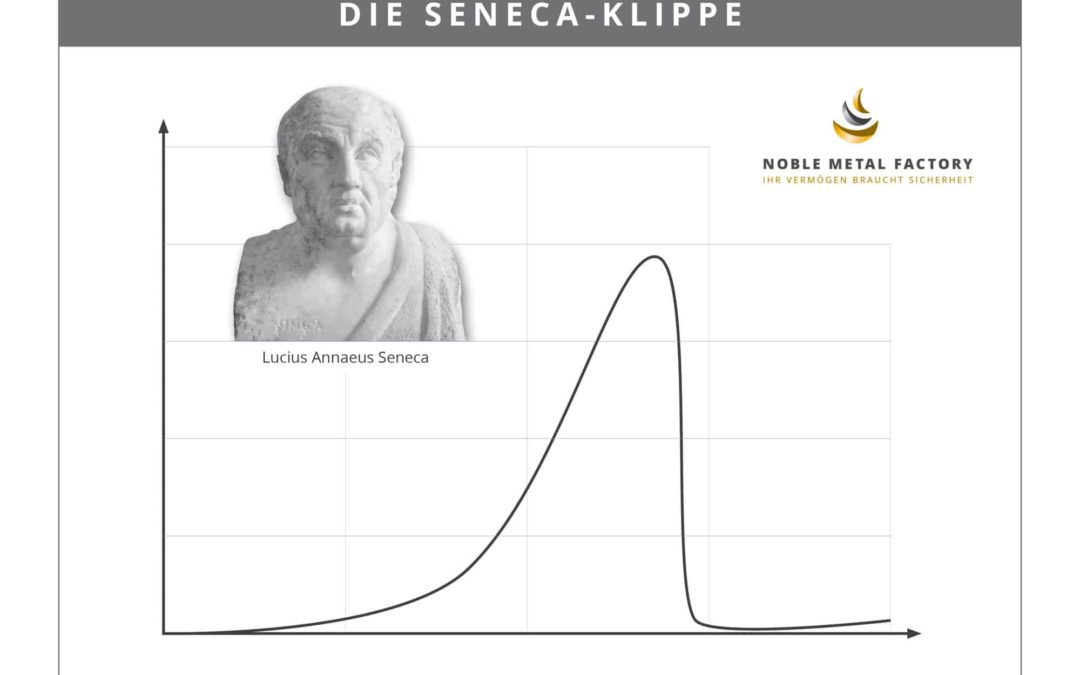

»Es wäre ein Trost für unsere schwachen Seelen und unsere Werke, wenn alle Dinge so langsam vergehen würden, wie sie entstehen; aber wie dem so ist, das Wachstum schreitet langsam voran, während der Weg zum Ruin schnell verläuft.« Lucius Anneaus Seneca

Aus diesen Überlegungen ergibt sich, dass Zusammenbrüche kein Programmfehler, sondern ein Merkmal von Märkten ist. Es sind stets kollektive Phänomene. Sie treten nur in komplexen Systemen auf. All diese Systeme sind gekennzeichnet von nichtlinearem Verhalten. Hier besteht keine einfache Beziehung zwischen Ursache und Wirkung. Die Veränderung eines solchen Systems geschieht nie sanft. Es gibt eine drastische Veränderung, wobei es kurzfristig einen instabilen Zustand durchläuft. Wenn wir es mit vernetzten Systemen zu tun haben, wie im Falle von Finanzmärkten, sind zyklische Zusammenbrüche unvermeidbar, mit verheerenden Folgen für alle. Geld mag virtuell sein, aber Menschen brauchen materielle Dinge wie Essen, Energie und anderes zum Überleben. So wie unsere Gesellschaft strukturiert ist, brauchen sie auch Geld, um sich diese Dinge zu beschaffen. Große Zusammenbrüche des Finanzsystems zerstören virtuelles Geld und die Fähigkeit des Systems, Menschen mit dem zu versorgen, was sie brauchen. Metallgeld erlebt eine Renaissance und darf daher in keiner Geldbörse fehlen. Mit dem Finanzkollaps von 2008, der den Beinahezusammenbruch des Welthandelssystems verursachte, haben wir bereits ein unheilvolles Vorzeichen gesehen und das Finanzsystem ist nicht wirklich saniert worden. Aber wie lange können wir das Geldspiel noch spielen, ehe das ganze Gebilde mit einem gewaltigen Seneca-Kollaps auseinander bricht?