Viele Menschen führen ihren Erfolg nur auf ihr Können zurück. Und wenn die Börsen boomen, sind die Talkshows voll mit den Leuten, die ihre Erfolgsrezepte an andere weitergeben wollen.

Aber es ist nicht die Intelligenz oder gezielte Strategien, die den Erfolg am Kapitalmarkt ausmachen. Oft sind es reines Glück und Zufall, die fälschlicherweise für Geschick gehalten werden. Denn die Börsen sind wie russisches Roulette. Die, die Glück hatten, findet man in Talkshows wieder, die, die Pech hatten, sind unsichtbar. Die menschliche Spezies neigt dazu, nur die Erfolge zu sehen und die Misserfolge einfach auszublenden und Zusammenhänge da zu suchen, wo gar keine sind oder nicht existente Botschaften in zufällige Ereignisse hineinzuinterpretieren.

Nehmen wir uns ein Beispiel vor:

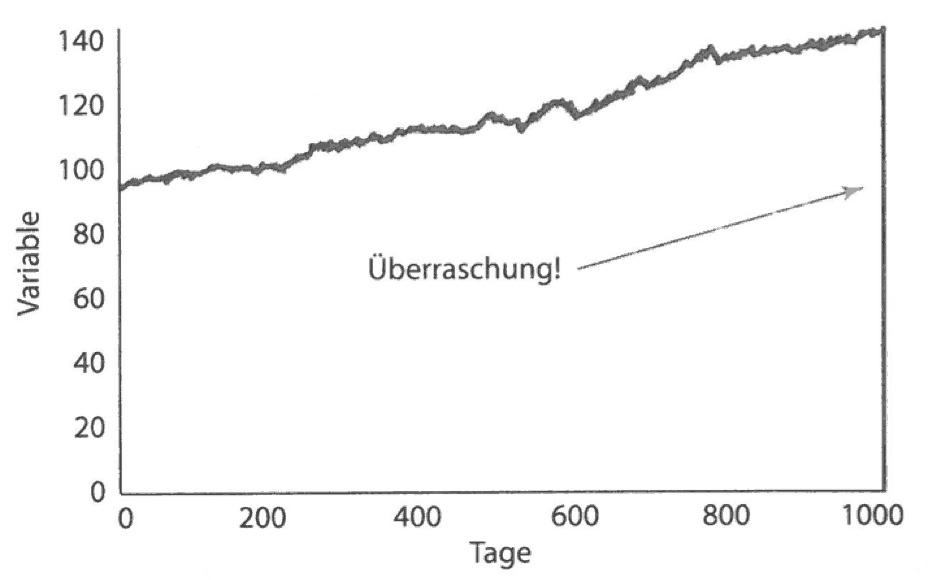

Wir betrachten die Kursentwicklung des folgenden Anlageobjektes. Es könnte sich dabei um einen offenen Immobilienfonds oder einen europäischen Rentenfonds handeln. Wir betrachten die Kursentwicklung 1000 Tage lang. Aus den gewonnenen Daten ziehen wir ein paar Schlussfolgerungen in Bezug auf die Eigenschaften der Kursbewegung und projizieren die Kursentwicklung der letzten 1000 Tage in die Zukunft. Aber: Am 1001 Tag – kommt es zum Knall.

Viele Anleger sind diesem Phänomen in den letzten Jahrzehnten zum Opfer gefallen. Eines sollten wir daraus lernen: Wir können Geschehnisse und Kursbewegungen aus der Vergangenheit nicht in die Zukunft fortschreiben. In seinem Buch „Narren des Zufalls“ erzählt Nassim Nicholas Taleb folgende Geschichte: Vor über 2000 Jahren erzählte der römische Denker und Politiker Cicero folgende Geschichte: Man zeigte einem gewissen Diagoras, der nicht an die Götter glaubte, Tafeln mit den Bildern einiger gläubiger Menschen, die beteten und danach einen Schiffsuntergang überlebten. Das Beten schützte offenbar vor dem Ertrinken.

Diagoras fragte: „Wo waren die Bilder von denen, die beteten und dann ertranken?“

Es ist so leicht den Blick vom Friedhof abzuwenden, wenn wir vergangenheitsbezogene Theorien entwickelt. Dieses Problem ist aber nicht auf die Geschichte beschränkt. Sie betrifft die Art und Weise, wie wir in allen Bereichen Stichproben konstruieren und Beweise zusammentragen. Bei dieser Verzerrung geht es um den Unterschied zwischen dem was wir sehen und dem was da ist.

Damit meine ich einen systematischen Fehler der durchgängig einen positiveren oder negativeren Effekt des Phänomens zeigt, wie eine Waage, die immer ein paar Kilo zu viel oder zu wenig anzeigt. Wenn jeder sowohl die positiven als auch die negativen Konsequenzen seiner eigenen Handlung zu spüren bekommen würde, würden wir schnell lernen. Oft sind die positiven Konsequenzen aber nur für den Handelnden selbst von Vorteil, da sie sichtbar sind, während die negativen Konsequenzen unsichtbar sind und andere treffen, auf Kosten der Gesellschaft.

Menschen haben ene optimistische Veranlagung

Wir gehen immer wieder unkalkulierbare Risiken ein, ohne uns der Variabilität der möglichen Ergebnisse bewusst zu sein. Ist das schlecht? Menschen haben eine optimistische Veranlagung. Dieses Argument scheint das generelle Eingehen von Risiken als positives Unterfangen zu rechtfertigen.

Es gibt genügend Beweise dafür, dass wir eine Spezies sind, die enorm viel Glück hat und dass wir die Gene derjenigen in uns tragen, die kein Risiko scheuten. Sie haben überlebt und können darüber sprechen! Wir machen uns wegen Dingen Sorgen, die passiert sind und nicht wegen Dingen, die passieren könnten.

Über Dinge, die sich bewegen

Bei Dingen, die sich bewegen und daher Wissen erfordern (z.B. die Wirtschaft), gibt es gewöhnlich keine Experten, bei Dingen, die sich nicht bewegen, manchmal dagegen schon (z.B. Mathematiker oder Rechnungsprüfer). Dinge, die sich bewegen, sind oft anfällig für Schwarze Schwäne. Experten oder Spezialisten sind Leute mit engem Fokus, die tunneln müssen. In Situationen, wo das ungefährlich ist, wird der Experte gute Arbeit leisten. In dynamischen Systemen sind Vorhersagen extrem schwer zu machen. Es ist schlicht unmöglich, dauerhaft richtige Prognosen zu erstellen. Daher sollten wir uns auf Vorhersagen aus diesen Bereichen nicht verlassen.

Anleger müssen lernen, Meinungen und Anschauungen nicht nach ihrer Plausibilität einzuordnen, sondern nach dem Schaden, den sie anrichten können. Seien sie auf alle relevanten Eventualitäten vorbereitet. Die Lösung kann nicht darin bestehen, die Fehler zu korrigieren und den Zufall durch Geldpolitik, Subventionen aus dem gesellschaftlichen und wirtschaftlichen Leben zu eliminieren. Die rettende Idee besteht darin, dafür zu sorgen, dass die menschlichen Berechnungsfehler beschränkt bleiben, und zu verhindern, dass sie sich im System ausbreiten. Die Reduzierung der Volatilität und des normalen Zufalls führt dazu, dass wir Schwarzen Schwänen stärker ausgesetzt sind – sie erzeugt eine künstliche Ruhe.

Hüten Sie sich vor künstlich erzeugter Stabilität

Die Verhinderung kleiner Waldbrände bereitet extremeren den Boden; die Verordnung von Antibiotika ohne wirkliche Notwendigkeit macht uns anfälliger für schwere Epidemien.Dass wir Variabilität verabscheuen und nach Ordnung streben und auf Grundlage dieser Gefühle handeln, hat zur Entstehung schwerer Krisen beigetragen. Wenn man etwas künstlich größer macht, statt es früh sterben zu lassen, macht man es immer anfälliger für einen enorm gravierenden Zusammenbruch. Es ist viel vernünftiger Risiken einzugehen, die wir messen können, als die Risiken zu messen, die wir eingehen.

Quelle: „Die Narren des Zufalls“ Nassim Nicholas Taleb